Auf dieser Seite werden das Finanzrating des letzten Ist-Jahres sowie des ersten Planjahres dargestellt. Ausführliche Informationen zu dem Finanzrating finden Sie unter Kapitel 6.3.6 bzw. 16.11.

Zusätzlich zu den beiden Finanzratings wird eine Schätzung der Änderung der „Zinsaufwendungen aus verzinslichen Verbindlichkeiten“ angegeben, die durch eine Änderung des Ratings zwischen den beiden Jahren entsteht. Es wird also analysiert, wie viel weniger/mehr „Zinsaufwendungen aus verzinslichen Verbindlichkeiten“ dem Unternehmen im ersten Planjahr rein durch eine Änderunge des Ratings entstehen.

Dabei wird auf die (in relevanten Ratingbereichen) praxisnahe Annahme zurückgegriffen, dass sich durch eine Änderung der Ausfallwahrscheinlichkeit um 1 Prozentpunkt (also von z.B. 1% auf 2%) auch der Zinssatz um 1 Prozentpunkt in die gleiche Richtung ändert.

Es wird nur Bezug auf die durch Kontokorrentkredite verursachten Zinsen genommen, da davon ausgegangen wird, dass langfristige Bankverbindlichkeiten auch langfristig gebundene Zinsen haben.

Abbildung 194: Beispiel Änderung der „Zinsaufwändungen aus verzinslichen Verbindlichkeiten“ durch Ratingveränderung

In dem in Abbildung 194 dargestellten Beispiel verbessert sich die (geschätzte) Ausfallwahrscheinlichkeit des Unternehmens von 3,24% im letzten Ist-Jahr auf 1,37% im ersten Plan-Jahr, was einer Senkung von 1,87% entspricht. Das Unternehmen hat eine Kontokorrenthöhe von 16,0 Mio. € geplant: -1,87%*16,0 Mio. € liefert die Ersparnis für Verbindlichkeiten gegenüber Kreditinstituten von (ca.) 299 T€ gegenüber dem Vorjahr.

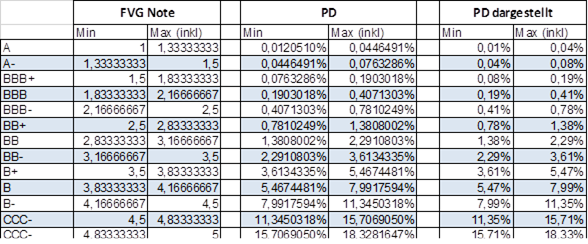

Folgende Tabelle stellt die Grenzen der S&P Zuordnung im vergleich zum FVG-Ratingnote bzw. berechneten PD dar (nach Standard-Kalibrierung der PD-Umrechnung)